【コラム】いつ・どこで・いくら借りるのがベストな選択か?

公開日: : コラム

PR:あなたの建築予定地にある工務店に、無料で間取り・見積り作成を依頼してみませんか?お申し込みはこちらから

皆さんはパソコン等の高額な家電製品を購入しようとした際、まず何をされますか?

1.どんなパソコンがあるかネットで調べる。新製品情報も合わせてチェック。

2.いいなと思った物を実際に電気屋さんに行って実物&値段をチェックする

3.電気屋さんで比較サイトを見ながら「やっぱネットの方が安いな…」と思う

4.でも一応店員さんに値引きできるか聞いてみる

5.店員さんとの交渉次第で電気屋さんもしくはネットショップで購入

私はこんな流れで買い物していますが、スマホが広く普及した現代であれば、大体同じような行動を取る方が多いのではないでしょうか。

住宅ローンのコラムなのになぜパソコンの話? と思う方もいらっしゃるでしょうが、実はこれ、住宅ローンを選ぶ際にも全く同じことを行う必要があるのです。

「住宅ローンは買うものじゃなくて借りるものでしょ?」

確かにそうです。しかし、前回のコラムでも解説させていただいた通り、利息という大きな負担が発生するわけですから、普段の買い物の何倍も情報を集め検討する必要があるのです。工務店やハウスメーカー選びに多くの時間を費やしても、こと住宅ローンの選定になると何となくおススメされるがまま、慎重に検討せず借りてしまっている方が多いのではないでしょうか。

そこで今回のコラムでは『いつ・どこで・いくら借りるのがベストな選択か?』と題して、どのように住宅ローンを選んでいけばよいのかをお伝えしていきますので、これから住宅ローンを選ぼうとする方は是非参考になさってください。

『いつ』を検討する

先に上げたパソコン購入の例をもう一度取り上げてみましょう。

【1.どんなパソコンがあるかネットで調べる。新製品情報も合わせてチェック】

これを住宅ローンに置き換えると、いつ借りるか? という“時期”の比較検討ということになります。パソコンの場合時期を間違えて買って早々新製品が出てしまったら「待てばよかった…」と少し後悔するだけですが、住宅ローンの場合借りる時期を間違えてしまうだけで、パソコンとは比較にならない金額を損してしまう可能性もあるのです。

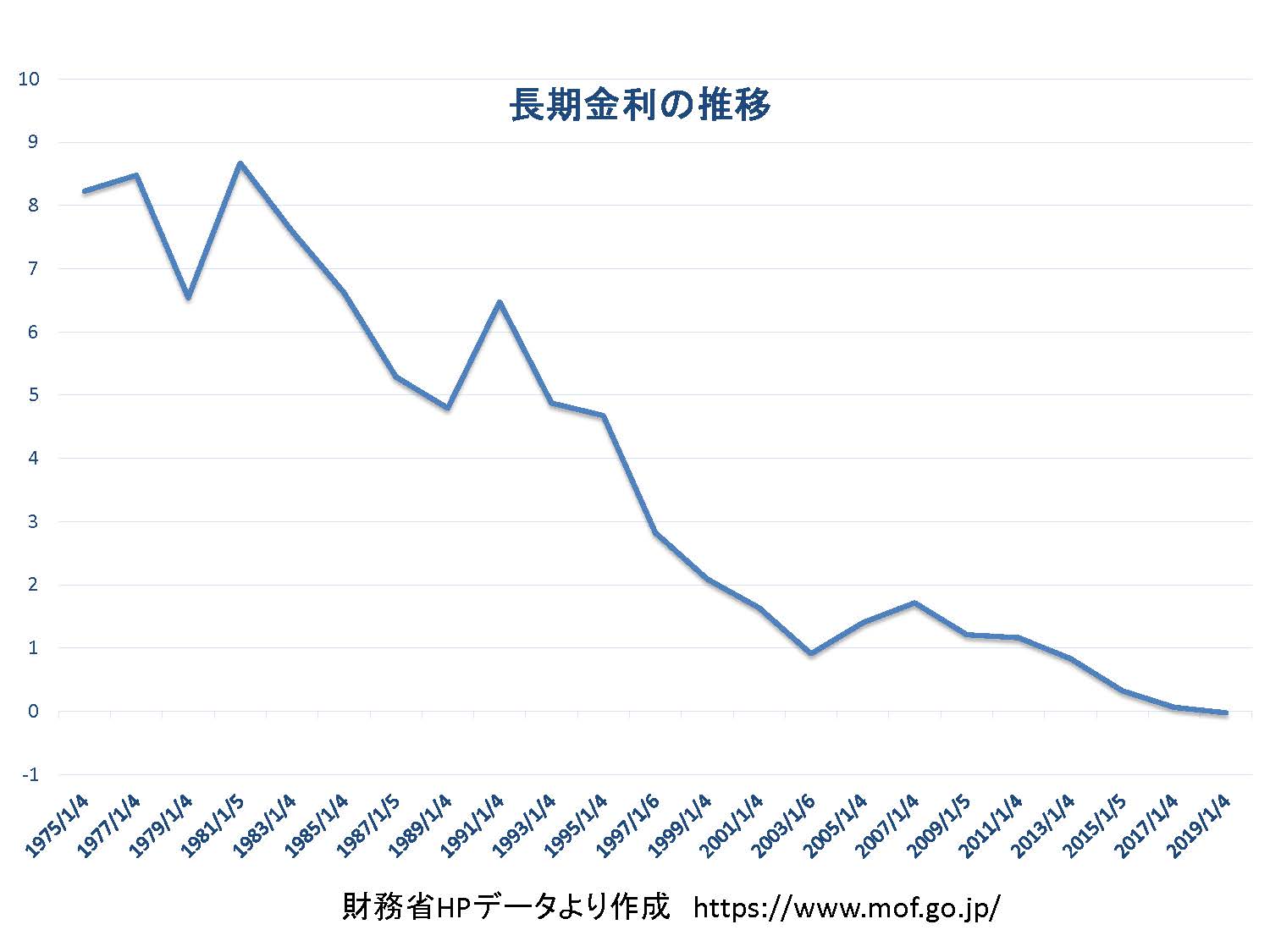

上のグラフは全期間固定金利の住宅ローンが金利を決める際に参考にする指標の一つである長期金利の動きをグラフにしたものです。昔に比べ今が圧倒的に低金利であることが一目瞭然です。

ですので、住宅ローンは『今』が借り時ということになるのですが、それはこのコラムをお読みの方であればすでにご存じだと思います。では、どのくらい『今』が借り時であるかを具体的な数字でお伝えします。バブルのころ金利が高かったことも皆さんご存知でしょうから、2000年代に入ってからを比較していきます。

2008年7月のフラット35金利(借入期間35年の場合、団信無し)

2.98%

2020年7月のフラット35金利(借入期間35年の場合、団信無し)

1.10%

仮にどちらも3,000万円を35年で借りたとすると…

2008年7月は利息負担1,835万円(千円以下切り捨て)

2020年7月は利息負担615万円(千円以下切り捨て)

実際にはこれ以外に団体信用生命保険分が上乗せされますが、単純な借入金利だけで比較した場合、現在は12年前と比べ1,220万円もお得になったと言えるのです。

低金利時代という言葉を耳にしただけでは、「何となくお得そう。今がいいらしい」と思うだけかもしれませんが、実際に負担金額で比較した場合、『今』という時代がいかに借り時かがよくわかります。

『どこで』を検討する

『今』が借り時で、低金利なことはすでにお伝えした通りですが、次にどこの金融機関で借りるか? を検討する必要があります。先のパソコン購入例を再び取り上げると

【2.いいなと思った物を実際に電気屋さんに行って実物&値段をチェックする】

【3.電気屋さんで比較サイトを見ながら「やっぱネットの方が安いな…」と思う】

【4.でも一応店員さんに値引きできるか聞いてみる】

【5.店員さんとの交渉次第で電気屋さんもしくはネットショップで購入】

これらが、『どこで』を検討する際行っていただきたい事です。それぞれの順番はともかく、どの項目も必ずやってみることを強くおススメします。では、具体的にどんな行動をしていったらよいかは次の通りです。

行動①

まず初めに相場を知るため住宅ローン比較サイトで日本一安い金利を見つける。

行動②

ネットで見つけた最安金利と普段メインで使う金融機関や近くの金融機関の住宅ローンを比較。おそらくほとんどの場合でネット最安の勝ち。

行動③

諸費用も含めて本当にネットが最安か比較。金融機関によってはパンフレットやネットに載っていない特別金利商品が存在することも多いので、必ず窓口でも確認。

行動④

ネット最安とその他を比較。納得した金融機関で契約。

以上のような流れで行動してみてください。営業さんにおススメされるがまま何となく金融機関を決めた時と比べ、ベストな『どこで』が見つかる確率は格段に上がることでしょう。

ここで注意すべきなのは、ネットやパンフレットに載っている物だけがすべてではない。ということです。特に公務員さん・上場企業にお勤めの方・士業資格をお持ちの方などの一般的に属性の高い方は、金融機関も専用商品を用意しているケースが多く存在します。

さらに、地方金融機関によっては他の金融機関と競合した場合、所謂金利の値切りに対応してくれるところも存在します。

パソコン購入例で取り上げた【4.でも一応店員さんに値引きできるか聞いてみる】がこれに該当しますが、家電製品だけではなく住宅ローン金利も人によっては値切ることが可能というわけです。あまりポピュラーな情報ではありませんので初めて知った方も多いのではないでしょうか。

しかし、専用商品も値切りも基本的に窓口まで出向かないと仕入れられない情報です。電話で問い合わせても基本的には教えてくれない場合がほとんどです。出向く必要があるため、時間はかかりますが属性の高い方の場合行動する価値は十分にあると言えるでしょう。

ネット・リアル双方を駆使して情報を仕入れ行動することが、ベストな『どこで』選択で成功するカギとなることを覚えておいていただければと思います。

『いくら借りるか』を検討する

多くの金融機関では審査上年収の30%~35%を返済比率の上限に設定しています。返済比率とは年収に占める各種借り入れの年間返済割合のことになるのですが、『いつ』の項目で取り上げた3,000万円の例を元にすると以下のようになります。(※住宅ローン以外の借り入れが無いものと仮定)

金利2.98%の場合は年間返済額1,381,440円÷0.3=4,604,800円以上の年収が必要

金利1.10%の場合は年間返済額1,033,092円÷0.3=3,443,640円以上の年収が必要

同じ金額を借りる場合でも金利の低い方が、年収が低くても審査上は有利になるということがわかりますね。しかし、『いくら借りるか』を返済比率だけで決めるのはとても危険です。まして、「何となく行けそう」や「たぶん返していけるでしょ」といった考えはもってのほかです。

住宅ローンでいくら借りるかを決めるためには、まずライフプランを作成することを強くおススメします。ライフプランとはお金の未来予想図といったもので、家庭の収入・支出の予測を立て、実際に生活していった場合をシミュレーションするものです。最近では一般の方でも無料アプリ等でライフプランの作成ができるようになってきましたが、万全を期すためにもFPをはじめとした第三者の専門家に作成を依頼するとよいでしょう。

お子さんがいる方は教育資金。そして自分たちの老後資金。住宅ローンを組んだとしても、これらが捻出できないようであれば、身の丈に合っていない金額を借りることになってしまいます。また、よくあるケースとして夫婦共働きの世帯でお互いが定年まで働くことを前提としたプランを見かけることがあります。実際にその通りになればよいですが、お子さんの誕生やご両親の介護など、プラン通りにいかないことも多々ありますので、出ていくお金は少し多めに、入ってくるお金は厳しめにプランを組むと、不測の事態に備えることにもなりますので参考になさってください。

今回のまとめ

いつ?=今

どこで?=ネット最安とその他、実際に足を運んで比較

いくら借りる?=ライフプランを作成して検討

これがベストな住宅ローン選択です。0.1%でも低い金利で借りるためには、自身で行動し、情報を仕入れ比較検討する大切さがご理解いただけたかと思います。

また、例え0.1%高い金利であったとしても、諸費用や条件で金利差をひっくり返すこともありますので、住宅ローン選びで大切なことは金利だけでなく、かかってくるあらゆる費用と将来の生活をシミュレーションし、総合的に判断するということが大切です。

とは言っても、なかなかご自身で判断することは難しいという時もあるでしょう。その際は納得いくまで金融機関の方やFP、ハウスメーカー・工務店の方へ相談してみましょう。

住宅ローンの契約書には実印を押すのですから、それだけ大切で大事でなかなかないことなのです。おそらくほとんどの方にとって一生に一度のことでしょう。

本コラムが情報を多く仕入れる一助になれば幸いです。

さて、次回のコラムでは「住宅ローンはどんなタイミングでお金が通帳に入るのか?」と題して、あなたが契約した住宅ローンがどんなタイミングで通帳に入り、どんなタイミングで支払う必要が出てくるのかを分かりやすく解説していきます。特に土地から購入する方必見の内容です。次回もどうぞお楽しみに。

住宅ローンについて学びたい、講座の詳細を知りたい方はこちらから

[contact-form-7 404 "Not Found"]最新記事 by 日本住宅ローンコンサルティング協会 (全て見る)

- 【コラム】住宅ローンはどんなタイミングでお金が通帳に入るのか? - 2020年9月1日

- 【コラム】いつ・どこで・いくら借りるのがベストな選択か? - 2020年7月20日

- 新築が欲しい!と思ったその前に「金利の重さ」知ってください - 2020年6月30日

関連記事

-

-

【コラム】第4回 箸育「教え方」にはコツがある ~ Part.

2021/02/18 |

現在の日本は、和服を日常に着なくなり、伝統的な“純日本式”の生活スタイルが欧米化するとともに、掃除や...

-

-

【コラム】「真理」自分の心と体を大切に

2020/10/24 |

私にとっての真理とは、過去の経験に基づき信じることです。真理は今まで生きてきた軌跡であり結果であり事...

-

-

【コラム】曳家ってどんな時に使うものなの?

2021/01/19 |

はじめまして。曳家岡本の岡本直也と申します。 今年の夏に施工しておりました千葉県夷隅郡御宿町で...

-

-

【コラム】『唯一』私にもヨガできますか?

2020/05/26 |

私のヨガに触れる方の多くは、「ヨガ自体が初めてです」と言います。 様子を見ていると、はじめのうちは...